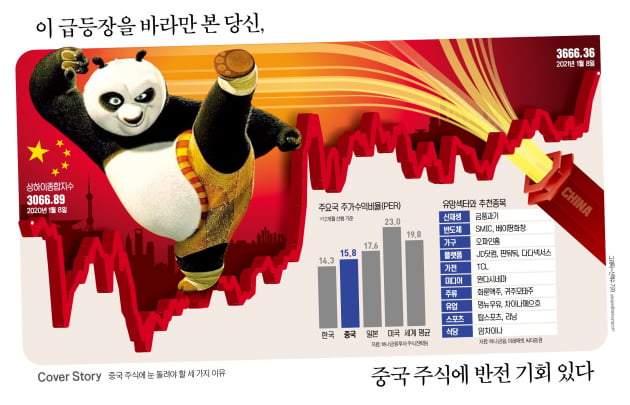

중국의 리오프닝 성적표를 확인한 투자자들은 ‘실망’을 넘어 ‘비관’으로 옮겨가고 있습니다. 시장의 기대를 충족시키지 못한 아쉬움은 있지만 회복 궤도는 여전히 남아 있습니다. 불균형 속에서도 기회는 확인되었습니다.

중국의 리오프닝 성적표를 확인한 투자자들은 ‘실망’을 넘어 ‘비관’으로 옮겨가고 있습니다. 시장의 기대를 충족시키지 못한 아쉬움은 있지만 회복 궤도는 여전히 남아 있습니다. 불균형 속에서도 기회는 확인되었습니다.

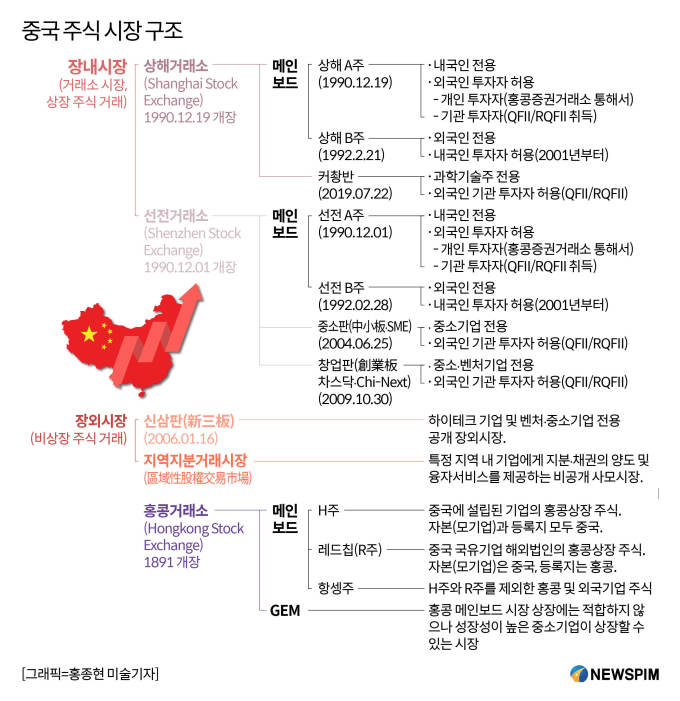

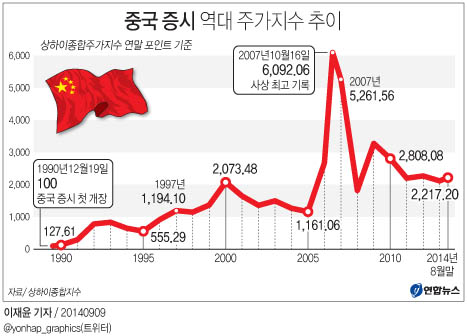

리오프닝 경제 성적표는 실망. ▲하반기 3가지 요인 기대=2023년 상반기 중국 증시는 예상보다 느린 회복에 세계적으로 소외됐다. 시장이 가장 실망한 부분은 소비 회복 강도가 예상보다 약했다는 점이다. 또 일부 테마의 ‘수급 과열’로 변동성이 확대되면서 시장 참여자들의 혼란을 가중시켰다. 하반기에는 ①재고조정 마무리 ②상품판매 회복 ③부동산 업황 개선의 3가지를 기대한다:

리오프닝 경제 성적표는 실망. ▲하반기 3가지 요인 기대=2023년 상반기 중국 증시는 예상보다 느린 회복에 세계적으로 소외됐다. 시장이 가장 실망한 부분은 소비 회복 강도가 예상보다 약했다는 점이다. 또 일부 테마의 ‘수급 과열’로 변동성이 확대되면서 시장 참여자들의 혼란을 가중시켰다. 하반기에는 ①재고조정 마무리 ②상품판매 회복 ③부동산 업황 개선의 3가지를 기대한다:

1) 재고/이익 교차 사이클 중국 재고 소진의 마무리 국면 진입 예상. ▲기업이익 감소폭 축소 기대=우리는 중국의 재고조정이 하반기에 끝날 것으로 본다. ① 중국 OECD 경기선행지수 및 에틸렌/구리/반도체 생산량은 반등을 시작했으며 ②중국 대표 스마트폰 브랜드인 샤오미 재고는 3개월 연속 감소 & 스마트폰 카메라 렌즈/모듈 제조사 써니옵티컬의 출하량은 증가하고 있으며 ③화웨이는 올해 스마트폰 목표 출하량을 8% 상향 조정한 것으로 나타났다. 중국 제조기업(공업기업)의 재고 증가율은 이익 증가율보다 3분기 앞선다. 이번 재고 사이클은 2022년 5월을 정점으로 계속 하락하고 있으며 이익 감소폭은 2개월 연속 축소됐다. 재고/이익 교차 사이클은 올해도 기능하고 있다.

1) 재고/이익 교차 사이클 중국 재고 소진의 마무리 국면 진입 예상. ▲기업이익 감소폭 축소 기대=우리는 중국의 재고조정이 하반기에 끝날 것으로 본다. ① 중국 OECD 경기선행지수 및 에틸렌/구리/반도체 생산량은 반등을 시작했으며 ②중국 대표 스마트폰 브랜드인 샤오미 재고는 3개월 연속 감소 & 스마트폰 카메라 렌즈/모듈 제조사 써니옵티컬의 출하량은 증가하고 있으며 ③화웨이는 올해 스마트폰 목표 출하량을 8% 상향 조정한 것으로 나타났다. 중국 제조기업(공업기업)의 재고 증가율은 이익 증가율보다 3분기 앞선다. 이번 재고 사이클은 2022년 5월을 정점으로 계속 하락하고 있으며 이익 감소폭은 2개월 연속 축소됐다. 재고/이익 교차 사이클은 올해도 기능하고 있다.2) ▲상품소비 회복 조짐=노트북 등 제품 판매가격 상승 궤도 진입. 대출-예금 증가율 역전 가능성 고하반기는 상품(재화) 중심의 소매판매 회복 가속을 예상한다. 2021년 상반기를 정점으로 2022년 말까지 추세적으로 하락했던 노트북/휴대폰 등 주요 제품의 온라인 판매가격이 반등하고 있다. 소비자들은 현재 가격으로 반응하기 시작하고 있어 제조사의 추가 마진 훼손은 제한될 것이다. 기업들의 광고 지출은 지난해 말 이후 급속히 증가하고 있다. 소매판매와 동행하는 신규대출-예금 증가율 격차는 역전될 가능성이 높다. 기업 중심의 대출 확대는 고용 개선으로도 이어질 수 있다.2) ▲상품소비 회복 조짐=노트북 등 제품 판매가격 상승 궤도 진입. 대출-예금 증가율 역전 가능성 고하반기는 상품(재화) 중심의 소매판매 회복 가속을 예상한다. 2021년 상반기를 정점으로 2022년 말까지 추세적으로 하락했던 노트북/휴대폰 등 주요 제품의 온라인 판매가격이 반등하고 있다. 소비자들은 현재 가격으로 반응하기 시작하고 있어 제조사의 추가 마진 훼손은 제한될 것이다. 기업들의 광고 지출은 지난해 말 이후 급속히 증가하고 있다. 소매판매와 동행하는 신규대출-예금 증가율 격차는 역전될 가능성이 높다. 기업 중심의 대출 확대는 고용 개선으로도 이어질 수 있다.3) 부동산 정상화, 지속 상위권 기업 중심으로 매출 정상화. 부동산 판매가격도 지난해 말 최악에서 개선 중인 리오프닝 이후에도 중국 하이일드 채권 스프레드가 2월 이후 재반등하면서 부동산발 시스템적 리스크 우려가 여전하지만 2022년 3월 고점의 60% 수준이다. 여기에 3대 레드라인 등 규제정책은 없다. 부동산 기업의 위험이 확인될수록 중국 정부의 개입(지원)은 강화될 것이다. 중국 부동산 Top 30/100 기업 매출은 지난 3월부터 본격적으로 성장 궤도에 진입했다. 부동산 판매가격도 2022년 12월을 저점으로 반등하고 있다. 지난 1~3월 대비 4월 부동산 매매가 부진했던 것은 사실이지만 5월부터 정상궤도에 재진입하려 한다. 부동산발 우려는 지나치다는 생각이다.3) 부동산 정상화, 지속 상위권 기업 중심으로 매출 정상화. 부동산 판매가격도 지난해 말 최악에서 개선 중인 리오프닝 이후에도 중국 하이일드 채권 스프레드가 2월 이후 재반등하면서 부동산발 시스템적 리스크 우려가 여전하지만 2022년 3월 고점의 60% 수준이다. 여기에 3대 레드라인 등 규제정책은 없다. 부동산 기업의 위험이 확인될수록 중국 정부의 개입(지원)은 강화될 것이다. 중국 부동산 Top 30/100 기업 매출은 지난 3월부터 본격적으로 성장 궤도에 진입했다. 부동산 판매가격도 2022년 12월을 저점으로 반등하고 있다. 지난 1~3월 대비 4월 부동산 매매가 부진했던 것은 사실이지만 5월부터 정상궤도에 재진입하려 한다. 부동산발 우려는 지나치다는 생각이다.리스크:환율과 실업률은 이미 최악으로 통과됐고 하반기 중국시장의 최대 리스크는 청년층 실업률과 위안화 환율 상승(약함)이 될 것이다. 계절적으로 6~7월까지는 높은 수준의 청년층 실업률이 유지될 전망이다. 다만 구조적으로 실업률이 급등할 가능성은 크지 않다고 본다. 중국 공산당의 당위성은 물가와 고용으로 결정된다. 저물가/저금리 환경 유지되는 가운데 실업률을 낮추기 위한 기업 타깃 정책 여력은 보유하고 있다고 본다. 2분기 경제성장률 발표 이후 중국 정부의 적극적인 개입을 예상한다. 이어 5월 19일 중국 외환시장지도위원회(CFXC)는 투기세력 억제 등 필요하면 대응해 환율 급등을 방지하겠다고 밝혔다.리스크:환율과 실업률은 이미 최악으로 통과됐고 하반기 중국시장의 최대 리스크는 청년층 실업률과 위안화 환율 상승(약함)이 될 것이다. 계절적으로 6~7월까지는 높은 수준의 청년층 실업률이 유지될 전망이다. 다만 구조적으로 실업률이 급등할 가능성은 크지 않다고 본다. 중국 공산당의 당위성은 물가와 고용으로 결정된다. 저물가/저금리 환경 유지되는 가운데 실업률을 낮추기 위한 기업 타깃 정책 여력은 보유하고 있다고 본다. 2분기 경제성장률 발표 이후 중국 정부의 적극적인 개입을 예상한다. 이어 5월 19일 중국 외환시장지도위원회(CFXC)는 투기세력 억제 등 필요하면 대응해 환율 급등을 방지하겠다고 밝혔다.리스크:환율과 실업률은 이미 최악으로 통과됐고 하반기 중국시장의 최대 리스크는 청년층 실업률과 위안화 환율 상승(약함)이 될 것이다. 계절적으로 6~7월까지는 높은 수준의 청년층 실업률이 유지될 전망이다. 다만 구조적으로 실업률이 급등할 가능성은 크지 않다고 본다. 중국 공산당의 당위성은 물가와 고용으로 결정된다. 저물가/저금리 환경 유지되는 가운데 실업률을 낮추기 위한 기업 타깃 정책 여력은 보유하고 있다고 본다. 2분기 경제성장률 발표 이후 중국 정부의 적극적인 개입을 예상한다. 이어 5월 19일 중국 외환시장지도위원회(CFXC)는 투기세력 억제 등 필요하면 대응해 환율 급등을 방지하겠다고 밝혔다.리스크:환율과 실업률은 이미 최악으로 통과됐고 하반기 중국시장의 최대 리스크는 청년층 실업률과 위안화 환율 상승(약함)이 될 것이다. 계절적으로 6~7월까지는 높은 수준의 청년층 실업률이 유지될 전망이다. 다만 구조적으로 실업률이 급등할 가능성은 크지 않다고 본다. 중국 공산당의 당위성은 물가와 고용으로 결정된다. 저물가/저금리 환경 유지되는 가운데 실업률을 낮추기 위한 기업 타깃 정책 여력은 보유하고 있다고 본다. 2분기 경제성장률 발표 이후 중국 정부의 적극적인 개입을 예상한다. 이어 5월 19일 중국 외환시장지도위원회(CFXC)는 투기세력 억제 등 필요하면 대응해 환율 급등을 방지하겠다고 밝혔다.리스크:환율과 실업률은 이미 최악으로 통과됐고 하반기 중국시장의 최대 리스크는 청년층 실업률과 위안화 환율 상승(약함)이 될 것이다. 계절적으로 6~7월까지는 높은 수준의 청년층 실업률이 유지될 전망이다. 다만 구조적으로 실업률이 급등할 가능성은 크지 않다고 본다. 중국 공산당의 당위성은 물가와 고용으로 결정된다. 저물가/저금리 환경 유지되는 가운데 실업률을 낮추기 위한 기업 타깃 정책 여력은 보유하고 있다고 본다. 2분기 경제성장률 발표 이후 중국 정부의 적극적인 개입을 예상한다. 이어 5월 19일 중국 외환시장지도위원회(CFXC)는 투기세력 억제 등 필요하면 대응해 환율 급등을 방지하겠다고 밝혔다.리스크:환율과 실업률은 이미 최악으로 통과됐고 하반기 중국시장의 최대 리스크는 청년층 실업률과 위안화 환율 상승(약함)이 될 것이다. 계절적으로 6~7월까지는 높은 수준의 청년층 실업률이 유지될 전망이다. 다만 구조적으로 실업률이 급등할 가능성은 크지 않다고 본다. 중국 공산당의 당위성은 물가와 고용으로 결정된다. 저물가/저금리 환경 유지되는 가운데 실업률을 낮추기 위한 기업 타깃 정책 여력은 보유하고 있다고 본다. 2분기 경제성장률 발표 이후 중국 정부의 적극적인 개입을 예상한다. 이어 5월 19일 중국 외환시장지도위원회(CFXC)는 투기세력 억제 등 필요하면 대응해 환율 급등을 방지하겠다고 밝혔다.#한화투자증권 #라이프플러스 #불꽃 #투자정보 #투자스토리 #자산관리 #산업분석 #2023년 #해외주식 #해외산업 #해외주식전망 #해외전망 #해외이슈 #해외주식이슈 #글로벌이슈#미국산업이슈#미국산업전망#미국관련주#포커스온미국#포커스온#미국IT섹터#IT섹터